近日,我会按法定程序核准了以下企业的首发申请:众望布艺股份有限公司,湖北均瑶大健康饮品股份有限公司,宁波长鸿高分子科技股份有限公司。上述企业及其承销商将分别与交易所协商确定发行日程,并陆续刊登招股文件。

延伸阅读:

2020年上半年A股IPO募资近1400亿 洪水猛兽还是新鲜血液?

强监管、注册制、退市制度改革、券商牌照改革,这些措施均指向通过引入新鲜血液优化目前市场结构,为投资者提供更多优质标的。

2020年上半年,包括科创板在内,A股共有118家企业完成首发,合计募资1392.74亿元,除科创板募资外,主板、中小板以及创业板2020年上半年合计募资额与往年基本持平。而自2020年1月份至7月上旬,上证指数在经历多次波折之后上涨超过10%,深证成指、创业板指数也创2015年股灾来的新高。

随着科创板、创业板注册制改革的推进以及退市制度的完善,IPO对资本市场来说已不是洪水猛兽,正在为A股市场注入新的血液。

1、主要市场发行稳定科创板热情不减

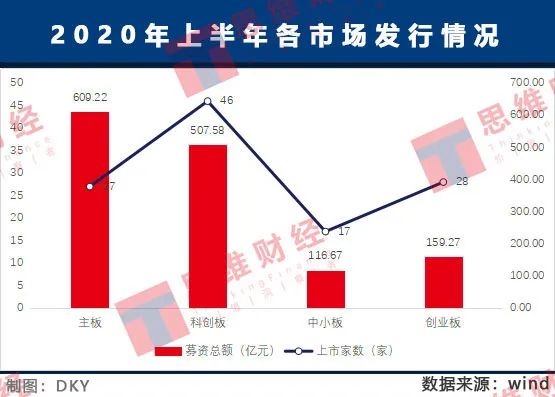

2020年上半年的IPO市场,新股发行速度不减。其实,除去科创板不提,2020年上半年主板、中小板以及创业板的募资总额与此前年份相比基本持平。数据显示,2020年上半年A股共有118家公司完成了首发,合计募资1392.74亿元。

自2020年来到7月上旬,上证指数已悄然上涨超过10%,深圳成指、创业板指数也创2015年股灾来的新高。ST康得(002450.SZ)的退市,康美药业(600518.SH)主要负责人被刑拘,以及广发证券(000776.SZ)保荐业务的暂停无不表达监管层对痛击弄虚作假行为的决心。同时科创板、创业板注册制的改革与退市制度的完善,A股正逐渐步入良性发展的轨道。

资料显示,自2020来,A股已有22家公司确定退市,超过2019年全年的18家。在垃圾公司出清的同时,2020年上半年A股市场迎来了包括科创板46家公司在内的118家公司的上市。这些公司的上市,为饱受业绩变脸、商誉爆雷以及造假等质疑的A股市场提供了新鲜的血液。

其中,上交所主板27家企业完成首发,合计募集资金609.22亿元。值得一提的是,2020年上半年发行的京沪高铁,其募资额就已超过300亿元。若除去京沪高铁的募资额,2020年上半年主板完成首发的26家公司合计募资302.48亿元,较2019年上半年的331.36亿元有所减少,其实除去工业富联(601138.SH)的200多亿募资,2018年上半年主板的募资总额也在300亿元左右。

2020年上半年科创板发行46家,募资总额507.58亿元,这是2019年IPO市场的重要增量。2020年上半年科创板发行家数较2019年科创板开板到2019年底发行的家数相比已减少许多,从2019年7月22日开板到2019年底,科创板共发行了69家公司,合计募资824.26亿元。科创板在支持国内科技创新型企业发展的同时,也为市场提供了一些优质的投资标的。

2020年上半年,中小板、创业板发行相对中规中矩、波澜不惊。2020年上半年,中小板共有17家企业完成首发,合计募集资金116.67亿元,与2019年的112.00亿元和2018年的103.77亿元相差无几。

2020年上半年创业板的发行比中小板要活跃很多,共有28家创业板企业完成首发,合计募集资金159.27亿元,与2019年的159.93亿元和2018年的182.09亿元相差不大。

不过,随着创业板注册制的改革以及创业板借壳规定的放开,2020年下半年创业板的发行速度或将加快,创业板也有逐渐取代中小板的趋势。其实,从最近几年中小板的发行数量与募资金额来看,中小板的定位已比较尴尬,其功能逐渐被主板与创业板所取代。

2、保荐机构强者恒强 广发证券或损失巨大

2020年上半年有37家保荐机构参与了118家企业的首发,合计保荐费用为62.92亿元。在37家“开张”的保荐机构中,15家保荐机构仅保荐了1家企业完成首发,16家保荐机构的保荐收入超过亿元。

2020年上半年共有10个单个项目的保荐费用超过亿元,其中华泰联合保荐天合光能单个项目的保荐费用最高,高达1.58亿元,在募资总额中的占比为6.24%。此外,有近20家企业的保荐费用在募资总额中的占比超过10%。值得一提的是,2020年上半年最大的IPO项目京沪高铁,其保荐费用仅有1736.26万元,在募资额中的占比不足0.01%。

2020年上半年,有11家券商的保荐收入超过2亿元,他们合计保荐收入高达45.33亿元,占当期总保荐收入的72.05%。其中中金证券与中信建投保荐收入处于第一梯队,两家保荐的11家企业完成了首发,合计保荐收入超过7亿元,光大证券(601788.SH)虽然也保荐了11家公司,但其保荐收入与中金证券与中信建投相比却相差甚远。

近日因康美药业而被处罚暂停保荐业务半年的广发证券将损失严重。2020年上半年,广发证券共有6个保荐项目完成了首发,合计保荐收入为2.33亿元。随着创业板注册制改革的推进,下半年创业板发行速度有望提速,广发证券IPO保荐收入的损失或将巨大。而保荐业务被暂停半年,也会造成广发证券的一些早期项目流失,同时现有项目的周期被拉长后,广发证券保荐业务的成本也会大幅增加。

3、注册制下估值更加市场化

市场化改革是目前监管层的关注重点。强监管、注册制、退市制度改革、券商牌照改革,这些措施均指向通过引入新鲜血液优化目前市场结构,从而激活资本市场。

其实,2020年以来,在新股审核上这样的市场化改革精神就已体现。2020年上半年A股的IPO过会率为96.82%。除去CDR,今年上半年共有157家公司上会,仅1家被否。另外,有3家处于暂缓表决状态,1家取消审核且目前暂未再次上会。

在2020年上半年过会的100多家公司中,有多家像北京新时空这样多次申报IPO饱受争议的公司,监管层在确定相关公司披露信息准确充分后也给予了通过。其实这正是市场改革精神的体现,发审委将自己的定位从考官逐渐转变为监考老师。

这样一来,新发行的股票自然就没有了监管层的背书,其估值以及投资人对公司未来发展的看法也会更加市场化。估值市场在主板与中小板市场中表现还不突出,不过在创业板中,这样精神已得到体现。

2020年完成首发的28家创业板公司中,有7家公司的发行市盈率在20倍以下,在当期发行的所有公司中的占比为25%,2018年、2019年创业板发行市盈率在20倍以下的公司在当期发行的所有发行公司中的占比均为超过15%。

其实科创板首发市盈率的变化更能体现这样的市场化精神,与2019年科创板开板时相比,2020年上半年科创板首发市盈率的分歧已越来越大。2020年2月完成首发的广大特材(688186.SH),其发行市盈率仅有23.40倍,已与主板、中小板以及创业板相差无几。比广大特材发行早十几天的特宝生物(688278.SH),发行市盈率却高达209.46倍,较之前者高出了近9倍。这也更充分地体现了监管层让市场来定价的指导方向。

随着创业板注册制的推进,可以预见,创业板的估值也会像科创板一样出现较大程度的分化,这样的分化无疑有助于资本市场的良性发展,投资者在购买股票时会更加关注投资标的质地。同时,随着更多优质公司的上市,市场偏好也会逐渐改变,长周期的价值投资有望成为市场的主流。

![1565082527973071.png ]}HPGNKP$~RNM]WXEIGWF}S.png](/ueditor/upload/image/20190806/1565082527973071.png)