苦苦等候近1000个日夜,资产超2500亿的厦门银行即将上会。

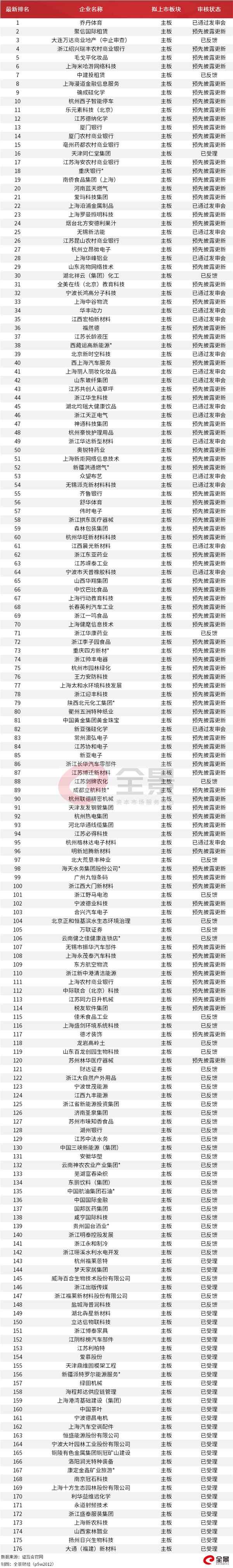

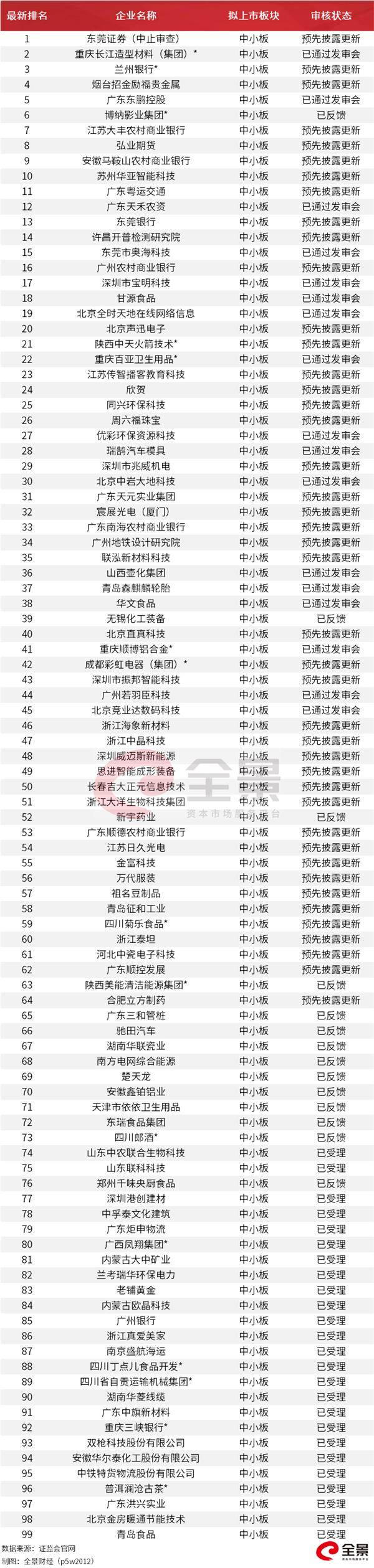

据证监会披露的IPO排队企业名单显示,截至2020年7月9日,IPO排队企业数量为275家(不含科创板、创业板),其中主板176家、中小板99家。

7月10日,证监会核准了7家企业的IPO批文,分别为:

江西晨光新材料股份有限公司

华丰动力股份有限公司

浙江华达新型材料股份有限公司

无锡新洁能股份有限公司

深圳市宝明科技股份有限公司

甘源食品股份有限公司

重庆百亚卫生用品股份有限公司

上述企业及其承销商将分别与交易所协商确定发行日程,并陆续刊登招股文件。

资产规模2500亿,厦门银行即将上会

证监会10晚间公告称,厦门银行将于7月16日上会。今年上半年A股银行IPO处于冰封,如果顺利过会,厦门银行是今年首家A股上市银行,该城商行资产规模约2500亿元。

厦门银行成立于1996年,前身先后为厦门城市合作银行、厦门市商业银行,是经中国人民银行批准、具有独立法人资格的股份制商业银行,于1998年更名为厦门市商业银行。截至2019年12月末,厦门银行集团资产总额2468.68亿元。

公开资料显示,2008年该银行通过大规模增资扩股引进具有台资背景的富邦银行(香港)有限公司作为战略投资者后,厦门市商业银行于2009年正式更名为“厦门银行”。

经过几次增资扩股,厦门市财政局成为该行最大股东。2018年,台湾富邦金融控股股份有限公司受让其全资子公司富邦银行所持有的厦门银行19.95%的股份,直接成为厦门银行的第二大股东。天眼查信息显示,厦门市财政局持股比例为20.21%,富邦金融控股公司持股19.95%,北京盛达兴业房地产开发公司持股10.65%,为厦门银行的前三大股东。

2017年11月,厦门银行向证监会提交IPO申请招股书,次年10月,厦门银行更新招股书,到下周即将上会,厦门银行的A股IPO之路已历时近1000个日夜。

早在2017年5月,中信建投证券就与厦门银行签订了上市辅导协议,并于6月中旬在厦门证监局完成辅导备案。在完成上市前最后一次增资扩股后,厦门银监局也在当年11月初批复同意了该行A股上市申请。

厦门银行财务数据显示,2011-2014年,该行业绩保持高速增长。其中,2014年该行营收和净利润同比增长分别为49.87%、39.04%,业绩增速达到顶点。但自2015年以来,其营收开始出现波动,但同期归母净利润仍稳步上涨,至少业绩增速有所放缓。

2019年,厦门银行实现营业收入45.1亿元,同比增长7.5%;归母净利润为17.11亿元,同比增长21.41%,增速创近四年新高。

厦门银行表示,2020年是该行三年战略规划实施的收官之年,将继续推进战略转型,优化业务结构,加速推动线上线下零售业务融合并以此为全行转型提供养分。

IPO2过2 A股又迎一家农资公司

7月9日证监会召开2020年第102次发行审核委员会工作会议。2家企业首发上会,广东天禾农资股份有限公司、宁波长鸿高分子科技股份有限公司,最终两家企业均顺利通过审核。

广东天禾农资股份有限公司以现代农技服务为先导、直达终端的配送体系为支撑,主要从事化肥、农药等农资产品的销售并提供专业农技服务。公司秉承“诚信为本,服务三农”的经营宗旨,以“深耕华南、走向全国”为发展战略,致力于成为中国领先的农资流通综合服务商。

招股说明书显示,粤合资产直接持有天禾农资 40.33%的股份,并通过其控制的新供销商贸、天润粮油间接持有公司 6.98%的股份,合计持有公司47.31%的股份,是天禾农资的控股股东。粤合资产股东为广东省供销社,广东省供销社持有粤合资产100%股权。

天禾农资本次拟在深交所中小板公开发行新股不超过人民币普通股(A股)6208万股,占公司发行后总股本的25.00%。拟募集资金5.86亿元,其中3.60亿元用于“配送网络建设”、1.26亿元用于“助农服务综合平台建设”、1亿元用于“补充流动资金”。

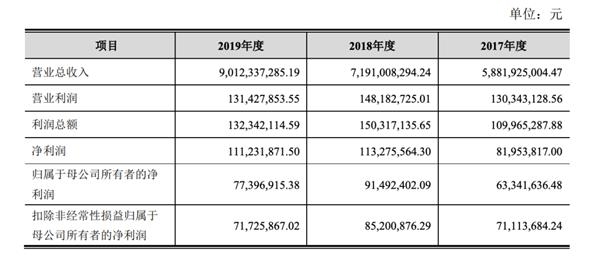

招股书显示,2017年-2019年,天禾农资实现营收收入分别为58.82亿元、71.91亿元和90.12亿元,归属于母公司所有者的净利润分别为6334.16万元、9149.24万元和7739.69万元。

宁波长鸿高分子科技股份有限公司成立于2012年6月,主营业务为苯乙烯类热塑性弹性体(TPES)的研发、生产和销售,主要产品系列包括SBS和SEBS,其中SBS主要应用于橡胶制品、聚合物改性剂、沥青改性剂和粘合剂等领域,SEBS广泛应用于包覆材料(如电线电缆、牙刷柄等)、线材、和玩具、地面铺装材料(如塑胶跑道、瑜伽垫等)及一次性输液管、血袋、医用人体手术教学模型、医用腋下拐杖腋托等医用器材领域。

据招股书显示,长鸿高科控股股东为宁波定鸿,持有公司73.6167%股权;实际控制人为陶春风,直接持有公司2.4222%股权,同时通过其控制的宁波定鸿间接持有公司73.6167%股权。

长鸿高科首次公开发行的A股不超过 4600.00万股,占发行后总股本的 10.03%。公司拟募集资金75049.00万元,此次募集的资金将用于2万吨/年氢化苯乙烯-异戊二烯-苯乙烯热塑性弹性体(SEPS)技改、25万吨/年溶液丁苯橡胶扩能改造二期等项目。

长鸿高科2016年-2018年,分别实现营业收入4.75亿元、4.91亿元、10.21亿元;同期,净利润分别为5910.46万元、6946.61万元、18117.49万元。

下周一,创业板注册制迎来第一审

7月8日,深交所发布创业板上市委员会第一次审议会议公告,定于7月13日审议锋尚文化、康泰医学、龙利得3家发行人首发申请以及天能重工发行可转债的申请。

公开资料显示,锋尚文化以创意设计为核心,业务范围涵盖大型文化演艺活动、文化旅游演艺、景观艺术照明及演绎等多个领域的创意、设计及制作服务。

招股书显示,锋尚文化拟在深交所创业板公开发行新股不超过1802万股,占发行后总股本的比例不低于25%。拟募集资金13.12亿元,其中6.43亿元用于“创意制作及综合应用中心建设项目”,5416.25万元用于“创意研发及展示中心建设项目”,1496.62万元用于“企业管理与决策信息化系统建设项目”,6亿元用于“补充流动资金”。本次发行的保荐机构是中信建投证券。

2017年-2019年,锋尚文化营业收入分别为2.06亿元、5.73亿元、9.12亿元,归属于母公司所有者的净利润分别为0.54亿元、1.36亿元、2.54亿元。

康泰医学是一家专业从事医疗诊断、监护设备的研发、生产和销售的高新技术企业。产品涵盖血氧类、心电类、超声类、监护类、血压类等多个大类,建立了完善的研发、生产和销售体系。公司产品凭借良好的性能和较高的品牌知名度,已经累计销售至全球130多个国家和地区。

康泰医学原是新三板挂牌公司,2016年1月18日挂牌新三板,2017年9月12日终止挂牌新三板。

招股书显示, 康泰医学本次拟公开发行不超过4100万股,占发行后股本比例不低于10%。康泰医学拟募集资金2.96亿元,募集资金将用于医疗设备生产改扩建项目和智能医疗设备产业研究院项目。其中,医疗设备生产改扩建项目预计投入2.19亿元募集资金,智能医疗设备产业研究院项目预计使用7,701.81万元。

财务数据显示,康泰医学2017年-2019年营业收入在3.7亿元左右,分别是3.98亿元、3.62亿元和3.87亿元;对应的净利润为7705.72万元、6203.10万元和7378.12万元。

近三年来,康泰医药境外销售收入持续增长,并占主营业务收入的绝大部分,所占比例分别是67.35%、77.29%及72.82%。

龙利得从事瓦楞纸箱、纸板的研发、设计、生产和销售,生产基地在安徽和上海,服务客户主要集中在华东地区,涵盖食品饮料、日化家化、粮油、家居办公、电子器械、医药医疗等行业。

招股书显示,龙利得本次发行股票数量不超过8,650 万股,占发行后总股本的比例不低于25%。本次募集资金将用于扩建智能高效印刷成型联动线与智能物联网及仓库管理项目、配套绿色彩印内包智能制造生产项目、研发中心建设项目,同时归还银行借款、补充流动资金。

财务数据显示,2017年至2019年,龙利得实现营业收入分别是6.42亿元、8.61亿元、8.71亿元,同期净利润分别是5725.51万元、8875.58万元、8599.99万元,公司主营业务收入整体呈现出上升趋势。

值得一提的是,龙利得也曾是一家新三板公司。于2015年8月正式挂牌新三板,但早在2017年9月已终止挂牌。在此次IPO之前,龙利得也数次冲击资本市场,但最终均失利。

2018年1月,龙利得曾上会审核。但其IPO首发申请终因股权转让合理性等问题而遭到否决。在历经IPO被否后,龙利得试图曲线冲刺A股。

2018年3月14日,A股上市公司*ST工新(600701.SH)披露,公司拟以支付现金及发行股份方式购买标的公司股东徐龙平、张云学及其他股东持有的龙利得股权。但仅两个月,*ST工新在2018年5月15日宣布,暂不将龙利得纳入重组标的范围。

2019年10月,再度IPO的龙利得,在进入发审会“临门一脚”之际,取消了当时的A股IPO首发申请。

最新IPO排队名单

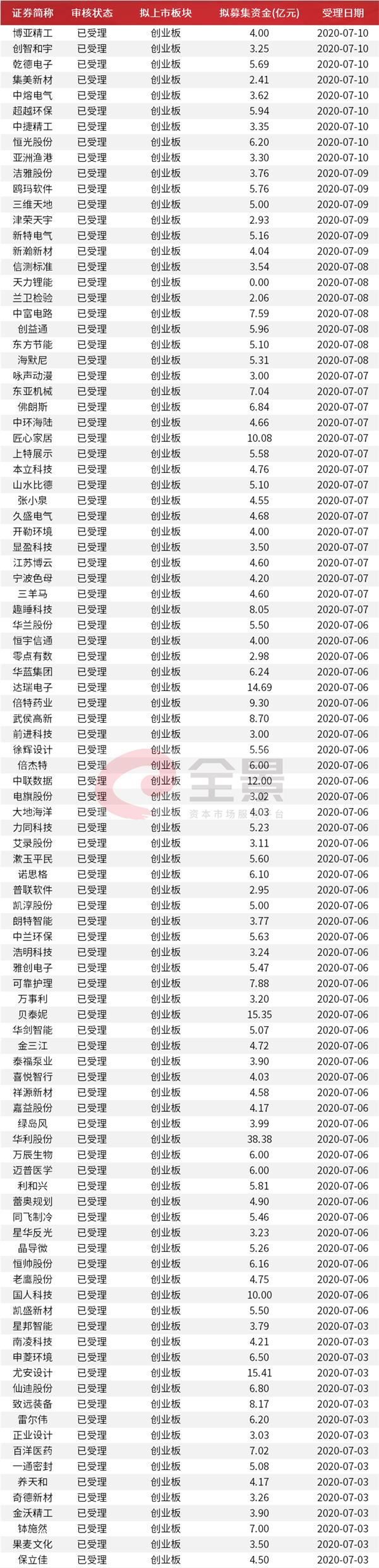

精选层公开发行一览

![1565082527973071.png ]}HPGNKP$~RNM]WXEIGWF}S.png](/ueditor/upload/image/20190806/1565082527973071.png)