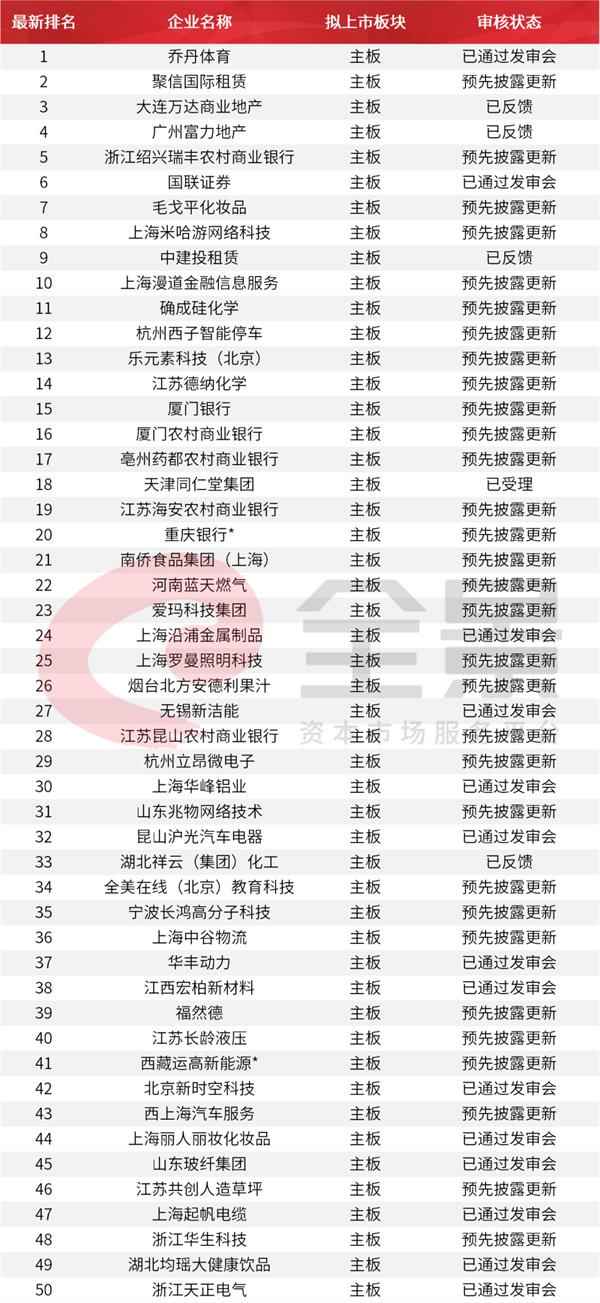

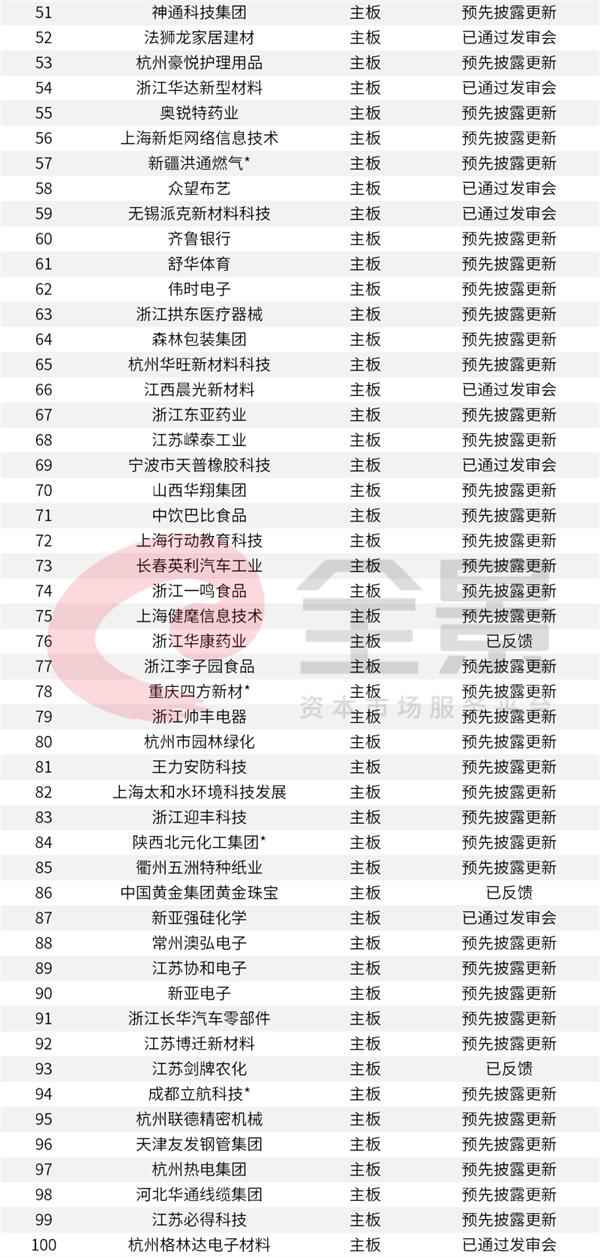

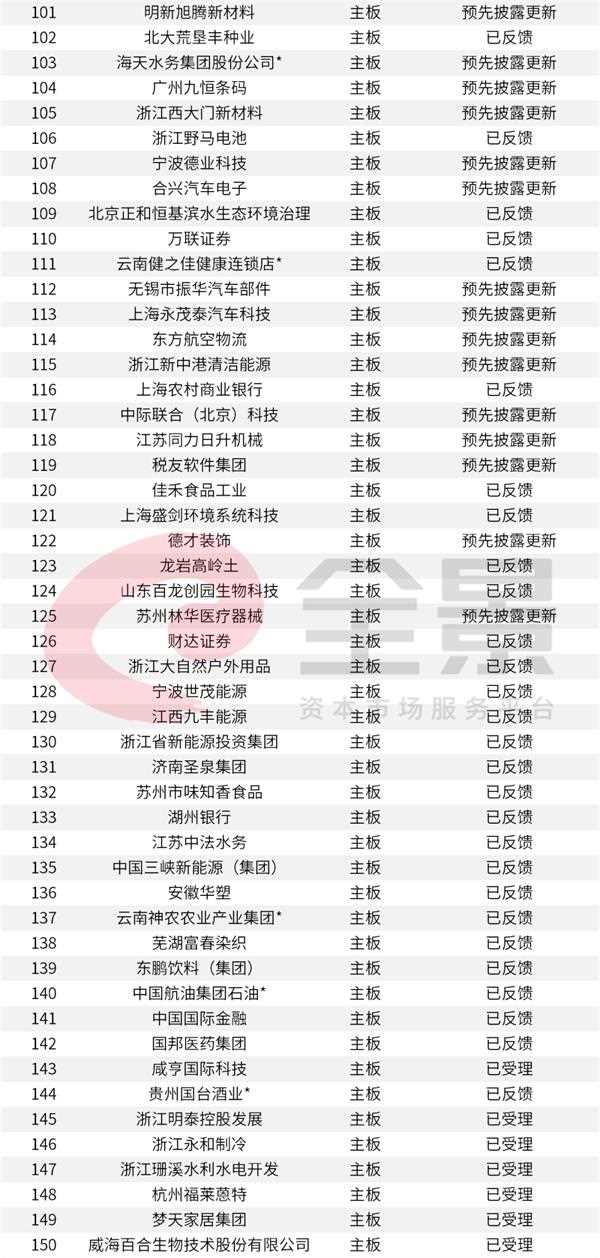

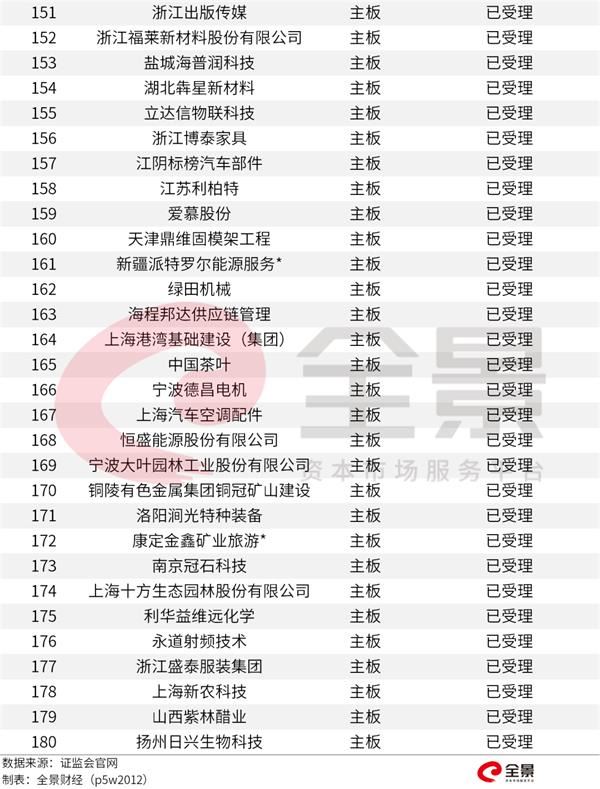

据证监会披露的最新IPO排队企业名单显示,截至到2020年7月3日,IPO排队企业数量为280家(不含科创板、创业板),其中主板180家、中小板100家。

7月3日晚间,证监会核准了6家企业的IPO批文,分别为:上海起帆电缆股份有限公司,法狮龙家居建材股份有限公司,国联证券股份有限公司,昆山沪光汽车电器股份有限公司,协创数据技术股份有限公司,北京科拓恒通生物技术股份有限公司,均未披露筹资金额。

4家企业首发上会,4家全部过会

据证监会官网披露,7月2日,4家企业首发上会,4家全部过会。

截至目前,除上海罗曼照明科技在上会前被取消审核外,发审委今年共审核79家公司的IPO申请(不包括科创板),其中76家获通过,1家被否,2家被暂缓表决,通过率高达96.2%。

招股书显示,上海华峰铝业股份有限公司是一家以化工新材料为主业的民营企业集团,主要从事铝板带箔的研发、生产和销售。上海华峰铝业的实际控制人尤小平未担任发行人任何职务,但值得注意的是,尤小平控制的企业多达70余家,其中2家为上市公司:华峰超纤(300180)、华峰氨纶(002064)。

湖北均瑶大健康饮品股份有限公司,主营含乳饮料中常温乳酸菌饮品的研发、生产和销售,并陆续推出其他系列健康饮品。报告期公司乳酸菌饮品销售收入占公司全部主营业务收入的95%以上。

重庆顺博铝合金股份有限公司,主营业务为再生铝合金锭的生产和销售,实现铝资源的循环利用。2015年7月28日公司股票挂牌新三板,2018年10月12日起终止挂牌。公司IPO申请曾在2017年12月5日被发审会否决。

广州若羽臣科技股份有限公司,是面向全球优质消费品牌的电子商务综合服务提供商,致力于通过全方位的电子商务服务助力品牌方提升知名度并拓展中国市场。公司主要业务包括线上代运营、渠道分销以及品牌策划。2015年12月公司股票挂牌新三板,2017年10月摘牌。公司曾在1个月前的6月11日上会审核,被暂缓表决。

根据证监会最新公告,7月9日(下周四),共有2家企业即将上会审核:

广东天禾农资股份有限公司(首发)

宁波长鸿高分子科技股份有限公司(首发)

或超450亿!中芯国际IPO募资额冲进A股TOP10

目前,A股IPO企业中最受关注的莫过于,中国芯片巨头—中芯国际。

目前,中芯国际已进入正式发行阶段,按发行安排,7月2日为初步询价日,7月3日确定有效报价投资者,7月6日将正式公布发行价,9:00-12:00进行网上路演。

根据中芯国际联席保荐机构的投价报告称,中芯国际科创板IPO的合理估值区间在38.29到44.43元人民币(参考价格区间并非正式发行价格区间)。

若按中芯国际(00981.HK)的最新收盘价30.55港元/股(约合人民币27.8元/股)估算,中芯国际本次科创板IPO募资金额或将达到450亿元(以发行16.86亿股计算),该募资规模将直接冲至A股IPO募资榜的第 7 位,位居工商银行(601398)之后,中国平安(601318)之前。

即使是如此大规模的募资,但中芯国际的新股并不愁卖,在发行环节各路资金已开始纷纷抢筹。

据中芯国际的发行安排,初始战略配售的股票数量为8.43亿股,占绿鞋行使前发行总量的50%。本次联席保荐机构相关子公司“海通创投”、“中金财富”跟投的股份数量预计分别为本次发行股份的2%,即3371.24万股。

其他投资者方面,中芯国际已在6月初锁定了中国信科、上海集成电路基金 2 位重量级战略投资者,合计将认购25亿元股份。

此外,7月3日晚间,徕木股份(603633)公告称,已实缴7000万元作为有限合伙人认购聚源芯星的基金份额,后者作为战略投资者认购中芯国际科创板IPO股份,该基金募集认缴规模23.05亿元;基金有限合伙人囊括中微公司、韦尔股份、安集科技、汇顶科技、江丰电子等一众半导体企业。

此次中芯国际闪电登上科创板,极有可能坐上“半导体行业第一股”的宝座。

中芯国际是全球领先的集成电路晶圆代工企业之一,成立时间为2000年4月,是中国大陆技术最先进、规模最大、配套服务最完善、跨国经营的专业晶圆代工企业。

拓墣产业研究院发布的2020年第一季全球前十大晶圆代工厂营收排名显示,中芯国际排名全球第五,占总市场份额的4.5%。中芯国际的实力和影响力在国内可谓首屈一指。

根据招股意向书,中芯国际此次拟募资200亿元,计划分别投入12英寸芯片SN1项目(80亿元),先进及成熟工艺研发项目储备资金(40亿元),补充流动资金(80亿元)。

目前,多数市场机构对中国芯片业崛起的历史机遇坚定看好。国信证券分析师何立中发布研报预计,中芯国际合理PB估值范围5~6倍,对应46~48港元,他认为中芯国际是本轮牛市两个代表之一。报告指出“中芯国际不缺需求,缺产能”,上市将有助于产能的快速扩张。

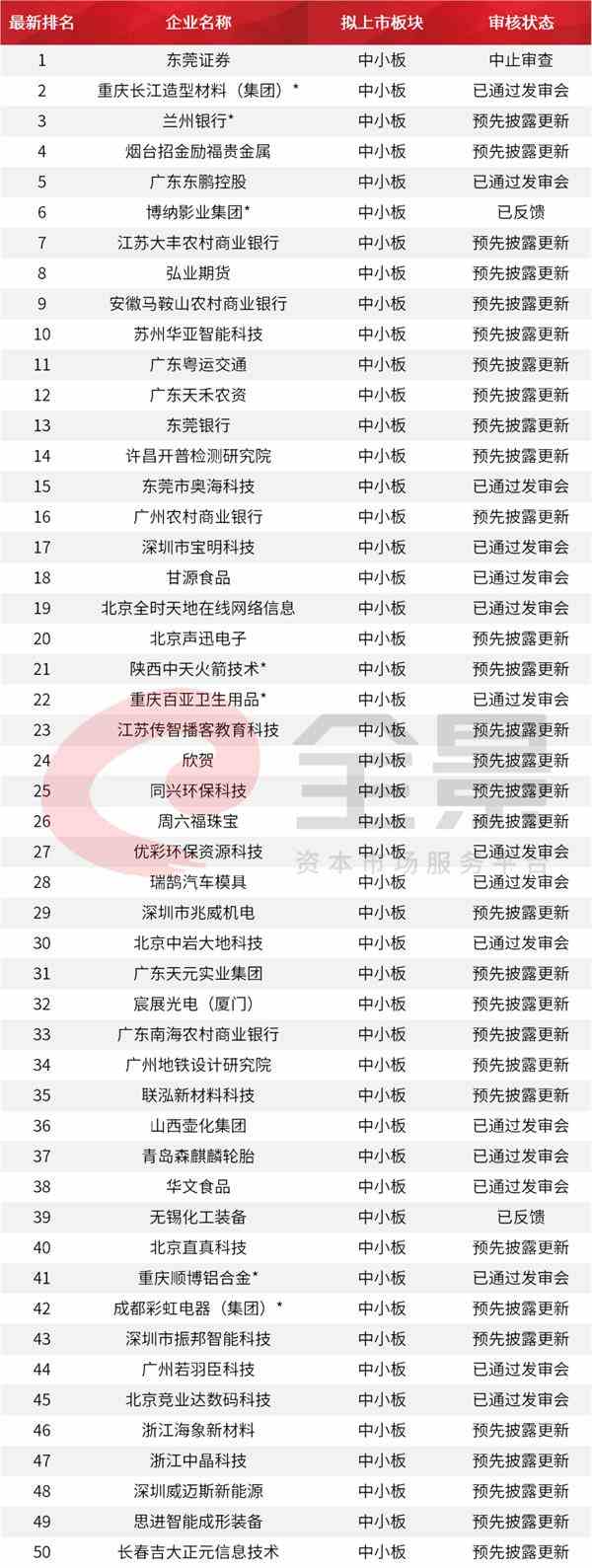

创业板注册制首轮IPO审核,有望下周开启

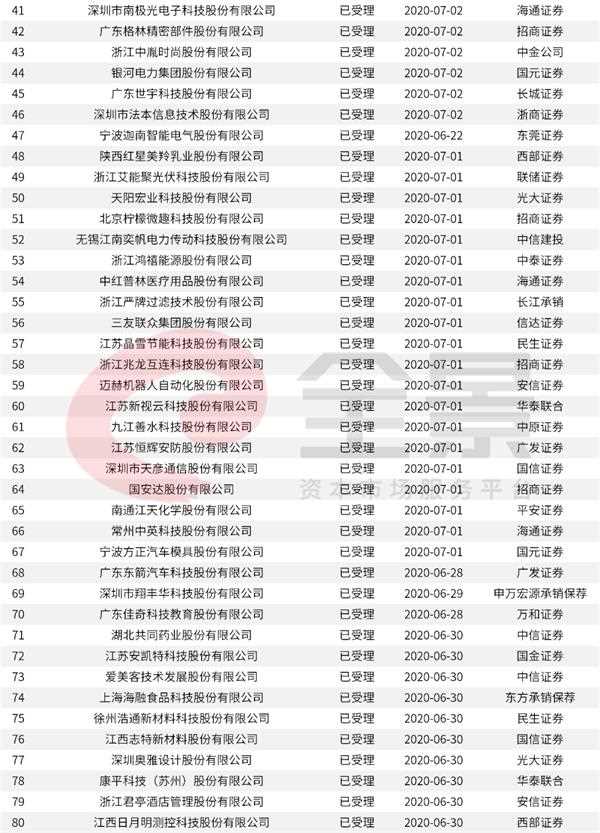

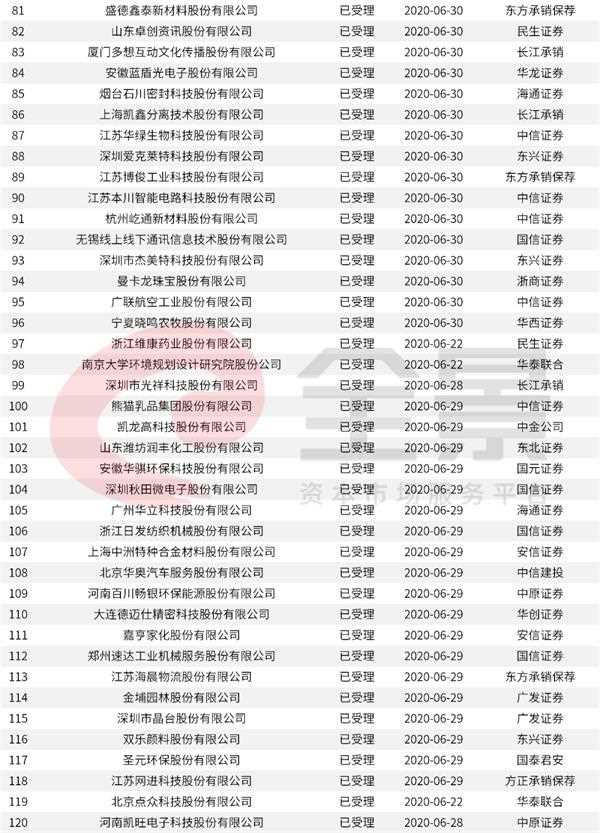

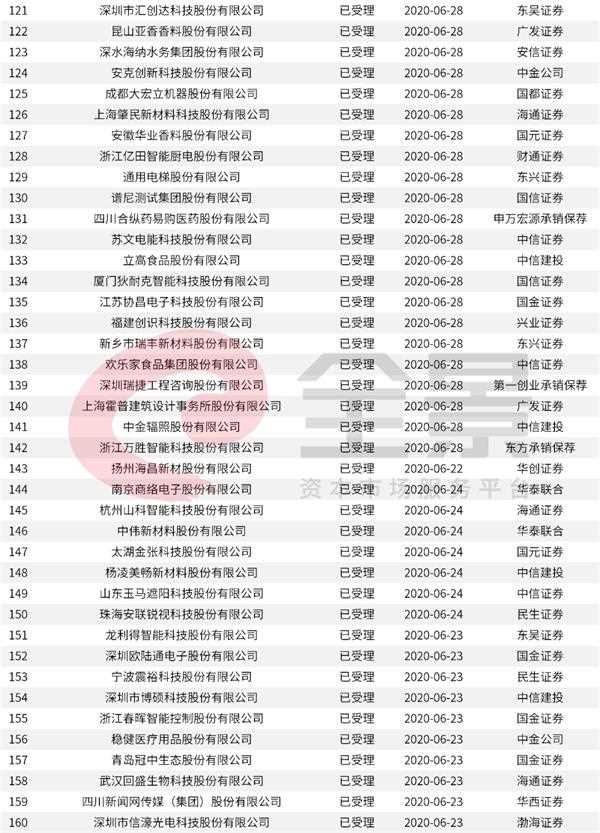

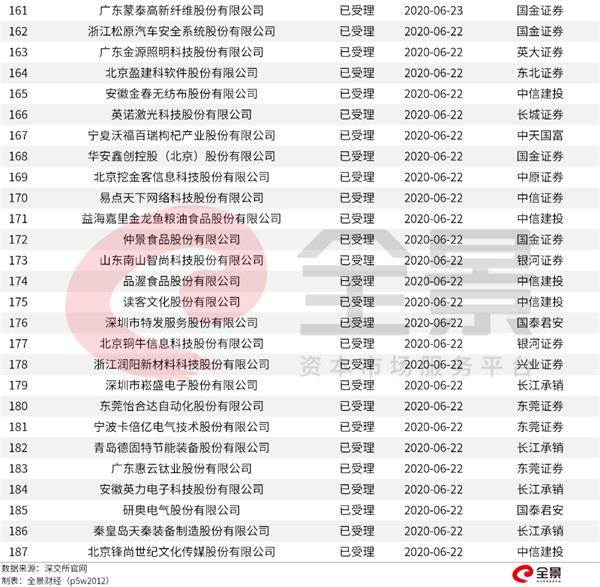

据深交所数据显示,截至7月3日,创业板共受理了187家企业的IPO申请。根据规则安排,对于IPO申请,深交所发行上市审核机构自受理之日起20个工作日内,通过保荐人向发行人提出首轮审核问询,或将在下周五(7月10日),受理的存量企业的首轮审核问询将会到来。

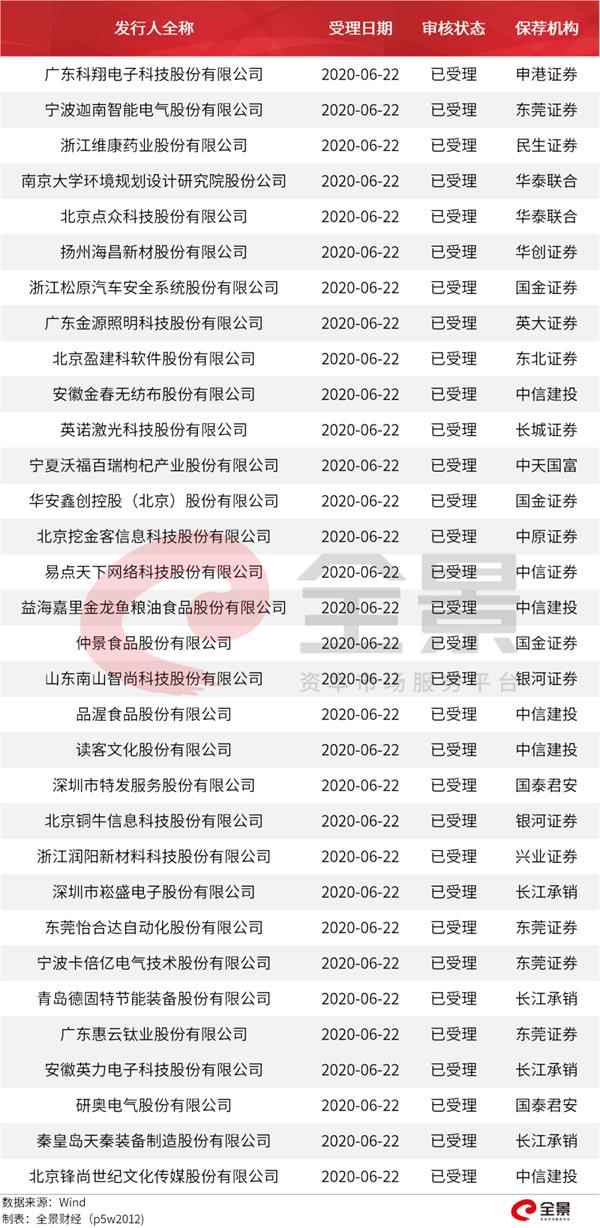

6月22日,深交所受理了第一批32家企业的IPO申请,具体名单为:

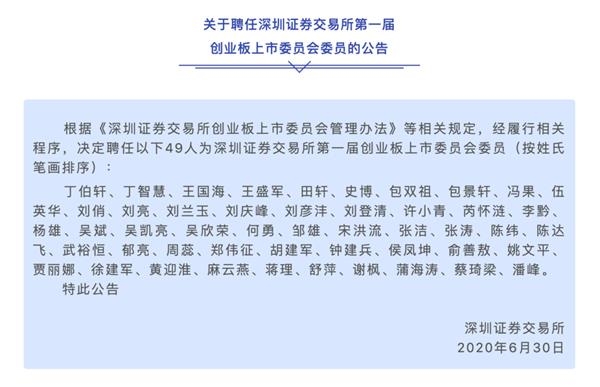

早在6月30日,深交所便公告了第一届创业板上市委的委员名单,共有49人。委员来源分布广泛,分别来自上市公司、会计师事务所、资产评估机构、律师事务所、投资机构、科研院校、监管机构等单位以及香港业界。

具体来看,证监系统有17人,其中证监局9人,5人为交易所,3人为协会。

其中,3人来自科研院校的全部当选。另外,来自香港联合交易所上市委员会的委员蒲海涛,也在首届创业板上市委名单内。

投资机构代表方面,最终10名候选人中产生5名,由2家大型公募基金代表(南方基金副总经理史博与易方达基金副总经理吴欣荣)、1家中型公募基金代表(德邦基金副董事长包景轩)、1家保险资管代表(泰康资管研究部负责人郑伟征)、1家银行理财子公司代表(建信理财董秘张洁)构成。

中介机构代表有19人当选,其中会计所代表11名;律所代表7名;资产评估代表1名。

6名上市公司候选人最后有4名当选,分别为科大讯飞董事长刘庆峰、万科董事会主席郁亮、宁德时代副总经理蒋理、比亚迪董秘李黔。

又一只1000亿“独角兽”,或赴美IPO

近日有媒体报道称,国内居住服务平台“贝壳找房”已向美国证券交易委员会(SEC)秘密递表,最快将于今年三季度完成IPO,高盛和摩根士丹利担任IPO牵头经办行,募资规模则预计为10至20亿美元。

对于上市传闻,贝壳找房方面均予以否认,并表示“消息不实,无具体时间表。”

实际上,贝壳找房已经传出多轮上市消息。更早之前还有消息称,贝壳找房计划赴香港IPO。

上线于2018年4月的贝壳找房主要业务是提供二手房、新房、租赁和家装等居住服务。2019年下半年起,贝壳找房陆续上线VR售楼部、租房及二手房在线签约、线上贷签、资金存管等功能,以实现房产交易的数字化闭环。

2020年4月23日,贝壳找房表示,公司已进驻全国110个城市,入驻合作新经纪品牌超过250个,连接经纪门店超过4万家,服务超过37万经纪人,App+小程序的月活用户数为3500万。

虽然是一家年轻的公司,但是贝壳找房的融资能力相当强悍。

2019年3月,公司宣布启动D轮融资,由战略投资方腾讯领投8亿美元;

2019年7月,完成12亿美元D轮融资,投资方包括腾讯、基汇资本、高瓴资本、华兴资本、源码资本、碧桂园创投等,投后估值超百亿美元;

2019年11月,贝壳找房完成了D+轮融资,投资方包括软银、腾讯、高瓴资本、红杉资本,总融资额超过24亿美元,投后估值达到140亿美元(约合人民币989亿元)。

腾讯高级执行副总裁汤道生曾表示,在国家战略的推动下,居住行业也在加速数字化战略。包括居住服务、建筑管理、社区经营一类的居住产业链,通过和产业互联网深度融合,实现从传统居住向智慧新居住的跨越。

最新IPO排队名单

带“*”为西部12省区市及比照执行的地区首发在审企业。

创业板注册制受理IPO企业名单

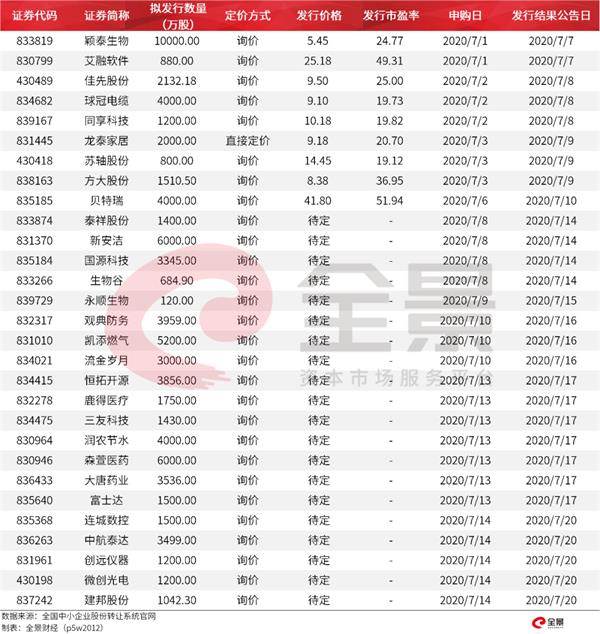

新三板精选层公开发行一览

![1565082527973071.png ]}HPGNKP$~RNM]WXEIGWF}S.png](/ueditor/upload/image/20190806/1565082527973071.png)