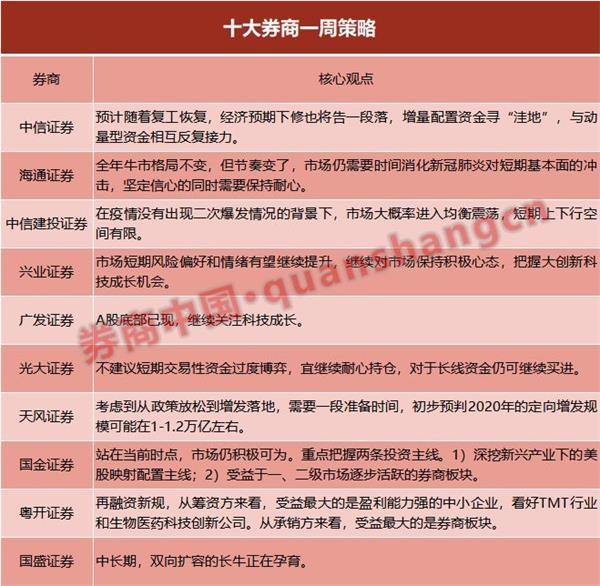

中信证券:增量资金寻“洼地”,市场向上仍有动力

当前疫情形势出现积极变化,稳经济目标的重要性不断提高,预计未来会有更多包括货币、财政、短期非常规政策以及资本市场改革举措接力。本周复工进入关键验证期,政策全面发力下缓慢恢复可期。

预计随着复工恢复,经济预期下修也将告一段落,增量配置资金寻“洼地”,与动量型资金相互反复接力。政策和增量流动性推动下,市场向上仍有动力。科技依然是全年主线,调整即是配置机会,从风险收益比的角度看,重点关注券商、汽车、房地产、上游工业品、建材及银行的轮动机会。

海通证券:牛市格局不变,但节奏变了

①全年牛市格局不变,但节奏变了,市场仍需要时间消化新冠肺炎对短期基本面的冲击,坚定信心的同时需要保持耐心。

②借鉴19年经验,大盘区间波动时市场有结构性机会,宏观数据不佳但流动性充裕,景气度高的行业有超额收益。

③盘整期科技类行业望占优,中央对冲疫情的政策中包括释放与科技相关的新兴消费潜力,最终进入牛市3浪时券商优势将再现。

中信建投证券:市场大概率进入均衡震荡

在疫情没有出现二次爆发情况的背景下,市场大概率进入均衡震荡,短期上下行空间有限。此次政治局常委会,明确提出努力实现各项目标要求,反映出在2020年全面建成小康社会和十三五收官之年的关键时期,稳定经济增长将成为政策的重点方向,期待后续的减税降费、专项债投资拉动以及货币政策适度宽松。

在行业配置上,后面持续关注三条主线。(1)科技创新转型升级主线,推荐云计算、医疗信息化、新能源车等板块。(2)逆周期调节主线,基建相关建材水泥、化工等周期行业以及机械、建筑行业存在一定的机会,有望获得绝对收益。(3)需求压缩后回复主线,地产及竣工产业链,例如地产、家电和家居等行业。

兴业证券:再融资放松助力大创新成长,看好A股长牛

再融资新规较11月征求意见稿略超预期、创业板相对更受益,决策层、财政部、一行两会出台各项政策措施稳增长、支持恢复生产,市场短期风险偏好和情绪有望继续提升,继续对市场保持积极心态,把握大创新科技成长机会。

中期角度,随着月度、季度经济数据逐步出台,基本面会对市场行情造成扰动、影响,而使行情一波三折。现在我们看到促复工复产、推动重大项目建设、增加新兴消费满足必需消费稳定汽车消费的政策安排,对经济基本面修复起到积极作用。但由政策到实际效果,再到投资者基本面预期完全修复平稳前存在过程。这种时候是投资者们精挑细选“好股票”、积极布局“好赛道”的“好时机”。但长期在国家重视、居民配置、机构配置、全球配置“四重奏”的引领下,继续看好A股长牛。

广发证券:A股底部已现,继续关注科技成长

资本市场已经从疫情的“消化前期”逐步向“消化中后期”发展。新冠疫情进入“消化期”后,随着稳增长+逆周期调节等政策相继出台,投资者对经济增长预期改善,前期超跌板块将相继补涨,成长累计涨幅相对更高。如果流动性“不再那么”宽松,那么周期+消费板块反而会有阶段性超额收益。不过03年行业表现表明事件性冲击通常不改变前期强势板块的逻辑,疫情平息后依然会回到中期主线,今年依然是科技成长。

A股底部已现,继续关注科技成长。新冠疫情“消化中后期”A股流动性依然是市场的关键因素,短期需要密切跟踪短端利率的边际变化。

光大证券:再融资新规落地,关注逆周期调节

市场估值隐含增速预期已修复至5%左右的合理水平,电力集团耗煤显示复工在进行,但春节返程率仍较低,无法排除好转的疫情出现波折,预计短期流动性仍保持充裕,但需关注通胀压力的掣肘。不建议短期交易性资金过度博弈,宜继续耐心持仓,对于长线资金仍可继续买进。3月起市场将面临经济数据考验,因此后期需更加关注政策逆周期调节的方向和力度,基建发力和稳定居民消费可能是重要抓手。

再融资新政与征求意见稿相比,主要将非公开发行股份占比限制由20%上调至30%,并放宽“新老划断”时间点,定增募资灵活性显著提升。整体修订对中小创企业有利,缩短锁定期和修改发行价机制可提升定增参与者积极性和项目成功率,降低创业板非公开发行门槛使尚未盈利企业受益,但需关注后期定增减持压力可能加大。配置上,关注在疫情冲击后基本面仍向好的行业,以及逆周期调节受益的行业。消费方面,继续关注医药的结构性机会以及缓解疫情冲击的在线消费领域,适当关注未来可能受益逆周期调节的汽车;TMT板块整体继续看好,无接触经济可能迎来发展的中长期契机;周期可关注基建开工相关的建材、机械、化工等行业。

天风证券:预计2020年定向增发规模或在1-1.2万亿

短期而言,对于市场来说,与去年11月再融资征求意见稿落地的时候可能不同,彼时市场风险偏好极低,市场情绪上立即反应的是股票供给的增加,于是A股形成短期下跌。但是当前市场的环境是“流动性过剩推升了风险偏好”,短期情绪上可能更多反映对中小股票和券商的利好。

考虑到从政策放松到增发落地,需要一段准备时间,初步预判2020年的定向增发规模可能在1-1.2万亿左右。这种情况下,无疑增多了市场的股票供给,形成一定的抽水效应。结合资金面的整体测算,对于2020年整体判断还是一个结构性的市场,或者说“少部分公司”的牛市。但“少部分公司”的牛市推动力已经在发生切换(从消费估值迁移转向科技产业周期),同时,少部分公司中的科技股,也会发生行业内部的景气度扩散化。

国金证券:弹药充足,券商科技持续受益

1)从利率观察器数据来看,预计三月美联储会议利率水平维持不变,但四月份或降息一次;

2)经济下行压力加大,加大逆周期调节强度:央行超预期开展公开市场操作。后续MLF利率和2月20日LPR大概率下行;

3)上市公司再融资“松绑”正式落地。此次再融资新规的修订,主要看点在于对创业板再融资做了适度松绑;

4)以史为鉴,历年2月份A股具有较为典型的“春季躁动”行情的特征,且以科技股风格为主;

5)站在当前时点,市场仍积极可为。重点把握两条投资主线。1)深挖新兴产业下的美股映射配置主线,如“苹果产业链、电动车产业链、云游戏、安全可控”等;2)受益于一、二级市场逐步活跃的券商板块。

粤开证券:再融资松绑,受益最大的是券商

与2019年11月的征求意见稿相比,再融资新规调整如下:(1)上市公司申请非公开发行股票的,拟发行的股份数量原则上不得超过本次发行前总股本20%上调到30%;(2)在新老划断的确认时点,由获取批文调整为发行实际完成;(3)强调加强对“明股实债”违法行为进行监管。从筹资方来看,受益最大的是盈利能力强的中小企业,看好TMT行业和生物医药科技创新公司。从承销方来看,受益最大的是券商板块。

后续走势上有三种可能:第一,指数强势,继续向上拓展空间;第二,快速回补缺口后市场进入整固阶段;第三,指数有技术性调整可能,但幅度有限。

国盛证券:双向扩容的长牛正在孕育

最受益再融资松绑的行业为成长行业(TMT、医药)、及部分中游行业(机械设备、电气设备、化工、公用事业)。与此同时,此次政策调整一方面带动企业再融资需求回暖,并为券商投行提供业务增量,从而带来业绩改善。另一方面,将提升市场活跃度、推动市场长期健康向上。因此,券商板块短期长期均将受益。

中长期,双向扩容的长牛正在孕育。松绑再融资势必会吸引来自各路机构、产业资本的中长期资金加速入市,为其提供入场机会及渠道。从而,整个资本市场将迎来筹码端与资金端的双向扩容,并且在注册制、退出机制等制度建设逐渐完善下,资本市场将更将健康成熟、也将更好的服务于实体。中长期,资本市场重要性提升是必然趋势。目前市场仍处于长周期的底部区域,双向扩容的长牛正在孕育中。

![1565082527973071.png ]}HPGNKP$~RNM]WXEIGWF}S.png](/ueditor/upload/image/20190806/1565082527973071.png)